Das Aufkommen von Krypto-Exchange-Traded-Funds hat die Investition in digitale Vermögenswerte erweitert. Spot-Krypto-ETFs haben eine behördliche Genehmigung erhalten, die institutionellen Zugang zu Kryptowährungen über traditionelle Brokerplattformen ermöglicht. Diese erschöpfende Krypto-ETFs-Liste überprüft die Top-Krypto-ETFs 2025 und analysiert die besten Krypto-ETFs für Investoren, die regulierten Zugang zu Kryptowährungen suchen.

Was war die Erklärung für ETFs in Krypto? Diese Exchange-Traded-Funds kaufen und halten dann entweder Bitcoin oder Ethereum. Die größten Krypto-ETFs kombinieren nun über 140 Milliarden Dollar im Asset-Management.

Diese Diskussion dreht sich um die leistungsstärksten Krypto-ETFs im Jahr 2025, erwähnt BlackRock-Krypto-ETFs, die den Markt dominieren, und diskutiert die Krypto-ETFs, die sowohl im Bitcoin- als auch im Ethereum-Segment in Geld angelegt werden sollen. Unsere Liste der Krypto-ETFs umfasst die Bewertung von Kostenquoten, Handelsvolumen und Leistungskennzahlen für Investoren, die die Krypto-ETFs zuerst bewerten möchten.

Was sind ETFs in Krypto?

Exchange-Traded-Funds (ETFs) sind regulierte Fonds, die digitale Vermögenswerte für Aktionäre halten. Wenn ein Krypto-Fonds ein ETF ist, funktioniert er wie ein traditioneller Exchange-Traded-Fund mit dem alleinigen Fokus auf Bitcoin, Ethereum oder andere genehmigte Kryptowährungen.

Die besten Krypto-ETFs im Jahr 2025 werden Spot-ETFs sein, was bedeutet, dass man direkten Besitz der zugrunde liegenden Kryptowährungen hat, anstatt von Derivatkontrakten. Dies bietet eine engere Preisangleichung an tatsächliche Kryptowährungen als die Futures-Alternative.

Exchange-Traded-Funds, die Kryptowährungen halten, operieren als Investmentgesellschaften, die nach dem Investment Company Act von 1940 registriert sind. Diese Fonds unternehmen den Kauf digitaler Vermögenswerte und hinterlegen sie bei qualifizierten Verwahrern, normalerweise institutionellen Sicherheitsanbietern wie Coinbase Custody Trust Company oder BitGo Trust Company.

Spot-Krypto-ETFs vs. Futures-Alternativen

Top-Krypto-ETFs verwenden ein Spot-Modell mit direktem Krypto-Besitz in segregierten Verwahrungskonten. Kursbewegungen der Krypto-ETFs entsprechen fast zu 100 % der Leistung des zugrunde liegenden Vermögenswerts abzüglich jährlicher Kostenquoten zwischen 0,15 % und 1,50 %.

Alternativen auf Futures-Basis arbeiten mit Derivatkontrakten anstelle von physischen Anteilen in den Aktien. Diese Fonds können Nachverfolgungsfehler aufgrund von Contango erleben, wenn längerfristige Kontrakte zu einem Aufschlag gegenüber ihren Spotpreisen gehandelt werden.

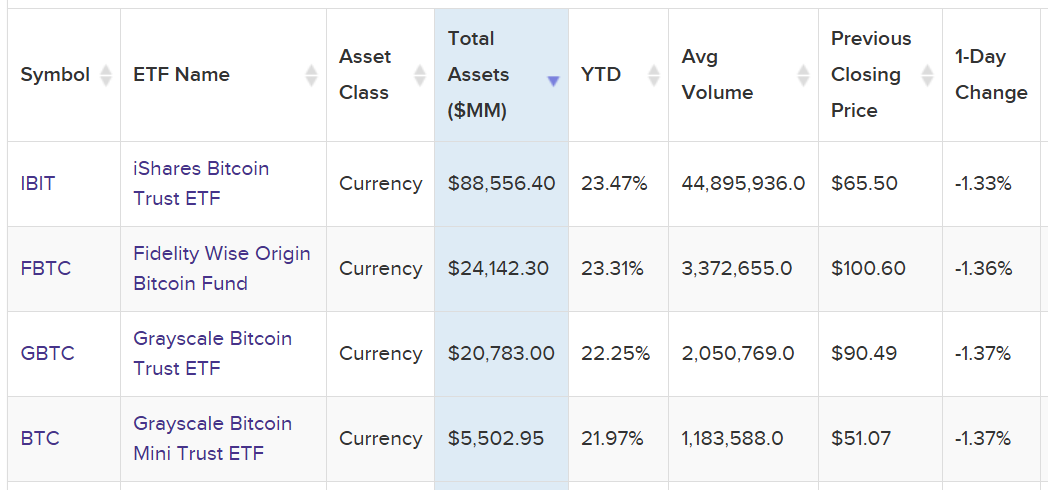

Top-Bitcoin-ETFs im Jahr 2025

Bitcoin behält weiterhin seinen Status als das wichtigste Kryptowährungs-Investmentvehikel und bringt institutionelles Kapital durch etablierte ETF-Produkte ein. Unten sind Analysen zu den größten Bitcoin-ETFs nach verwaltetem Vermögen und Handelsvolumen.

BlackRock iShares Bitcoin Trust (IBIT)

Verwaltetes Vermögen: 88,6 Milliarden Dollar

Aktienkurs: 65,50 $

Kostenquote: 0,25 %

Durchschnittliches Tagesvolumen: 44,9 Millionen Aktien

Im Kryptowährungs-Investmentbereich stehen BlackRock-Krypto-ETFs an erster Stelle; IBIT ist auch der größte Krypto-ETF in Bezug auf das verwaltete Vermögen. Dieser Fonds erklärt, warum BlackRock-Krypto-ETFs bei institutionellen Investoren, die ein reguliertes Vehikel in Bitcoin suchen, bevorzugt werden. Von allen Krypto-ETFs, die man in Betracht ziehen kann, besitzt IBIT die meiste Liquidität und die bekannteste operationale Infrastruktur.

Fidelity Wise Origin Bitcoin Fund (FBTC)

Verwaltetes Vermögen: 24,1 Milliarden Dollar

Aktienkurs: 100,60 $

Jahresrendite bis heute: 23,31 %

Kostenquote: 0,25 %

Durchschnittliches Tagesvolumen: 3,4 Millionen Aktien

Fidelity Bitcoin ETF ist wettbewerbsfähig bepreist und in die Broker-Infrastruktur des Unternehmens integriert. Bei Fidelity Brokerage erhalten viele Kunden provisionsfreien Handel, wodurch ihre Investitionskosten gesenkt werden. Man würde erwarten, dass ein solcher Fonds die Bitcoin-Preisentwicklungen eng nachbildet, im Einklang mit dem allgemeinen Arbeitsprinzip von Spot-ETFs.

Grayscale Bitcoin Trust (GBTC)

Verwaltetes Vermögen: 20,8 Milliarden Dollar

Aktienkurs: 90,49 $

Jahresrendite bis heute: 22,25 %

Kostenquote: 1,50 %

Durchschnittliches Tagesvolumen: 2,1 Millionen Aktien

Nachdem er im Januar 2024 endlich seinen vorgesehenen Status als ETF erreicht hat, hat GBTC trotz höherer Gebühren seine Position in der Liste der berücksichtigten Fonds behalten. Die operative Geschichte des Fonds, die bis 2013 zurückreicht, hat es Investoren ermöglicht, eine umfangreiche Erfolgsbilanz über mehrere Zyklen des Kryptowährungsmarktes zu realisieren.

Grayscale Bitcoin Mini Trust (BTC)

Verwaltetes Vermögen: 5,5 Milliarden Dollar

Aktienkurs: 51,07 $

Jahresrendite bis heute: 21,97 %

Kostenquote: 0,15 %

Durchschnittliches Tagesvolumen: 1,2 Millionen Aktien

Das alternative Angebot von Grayscale bietet die gleiche operative Infrastruktur zu einem relativ reduzierten Preis. Der Mini Trust eignet sich für Investoren, die Grayscale-ähnliche Verwahrungserfahrungen benötigen, ohne die hohe Kostenquote, die der ursprüngliche Trust verlangt.

Bitcoin-ETF-Vergleichstabelle

| Name | Anbieter | Typ | Verwaltetes Vermögen (geschätzt) | Gebühren | Region |

|---|---|---|---|---|---|

| IBIT | BlackRock iShares | Spot | 88.556,40 Mio. $ | 0,25 % | USA |

| FBTC | Fidelity | Spot | 24.142,30 Mio. $ | 0,25 % | USA |

| GBTC | Grayscale | Spot | 20.783,00 Mio. $ | 1,50 % | USA |

| ARKB | ARK 21Shares | Spot | 5.117,79 Mio. $ | 0,21 % | USA |

| HODL | VanEck | Spot | 2.013,07 Mio. $ | 0,20 % | USA |

| BITO | ProShares | Futures | 2.847,64 Mio. $ | 0,95 % | USA |

| BTCW | WisdomTree | Spot | 185,82 Mio. $ | 0,30 % | USA |

| DEFI | Hashdex | Spot | 153,79 Mio. $ | 0,49 % | USA |

| BITB | Bitwise | Spot | 4.798,70 Mio. $ | 0,20 % | USA |

| EZBC | Franklin | Spot | 654,56 Mio. $ | 0,19 % | USA |

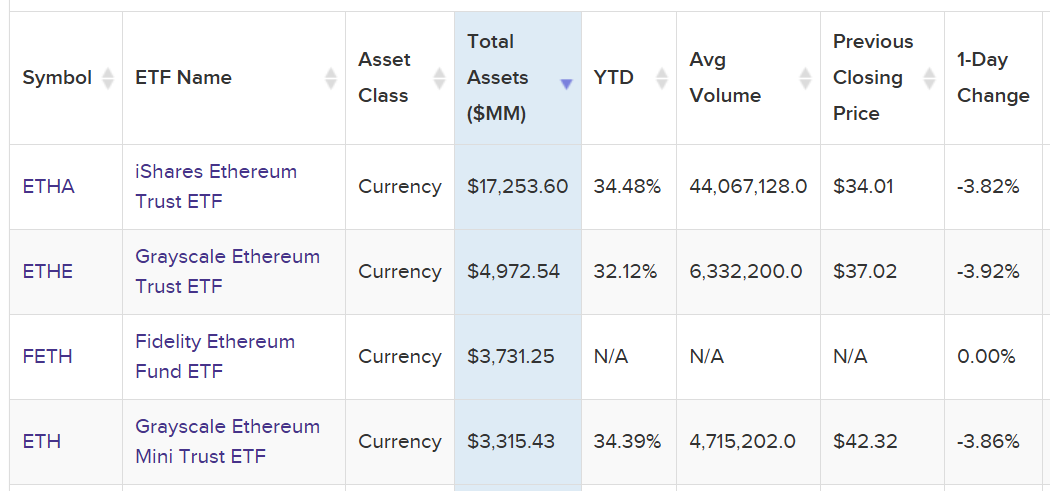

Top-Ethereum-ETFs im Jahr 2025

Die ersten Ethereum-fokussierten Kryptowährungs-ETFs wurden im Juli 2024 eingeführt, was den Krypto-ETF-Markt über seine anfänglichen Bitcoin-basierten Angebote hinaus erweiterte. Die führenden Krypto-ETFs von 2025 bieten Investoren Zugang zum Ether-Netzwerk, das Smart Contracts und dezentrale Finanzanwendungen umfasst.

BlackRock iShares Ethereum Trust (ETHA)

Verwaltetes Vermögen: 17,3 Milliarden Dollar

Aktienkurs: 34,01 $

Jahresrendite bis heute: 34,48 %

Durchschnittliches Tagesvolumen: 44 Millionen Aktien

BlackRock hat ein Kryptowährungs-ETF-Angebot für ETHA zusätzlich zu seinen Bitcoin-ETFs. ETHA rangiert zweifellos unter den Top-Krypto-ETFs für Ethereum-Exponierung und profitiert vom Vertriebsnetzwerk und der Verwahrungsinfrastruktur von BlackRock, sekundär zum institutionellen Ökosystem. Dies ist einer der leistungsstärksten Kryptowährungs-ETFs von 2025 und bildet eine Kernbeteiligung unter jenen Investoren, die Top-Krypto-ETFs in Ethereum suchen.

Grayscale Ethereum Trust (ETHE)

Verwaltetes Vermögen: 4,97 Milliarden Dollar

Aktienkurs: 37,02 $

Jahresrendite bis heute: 32 %

Das erste Ethereum-Investmentvehikel, das von Grayscale eingerichtet wurde, wurde in eine ETF-Struktur umgewandelt, wie die meisten seiner Marktteilnehmer. Der Fonds verlangt immer noch höhere Gebühren aufgrund seiner größeren historischen Präsenz auf den Märkten und gut etablierten Verwahrungsoperationen.

Fidelity Ethereum Fund (FETH)

Verwaltetes Vermögen: 3,73 Milliarden Dollar

Theoretisch wird erwartet, dass Fidelitys Ethereum-ETF gut mit der Investmentplattform des Unternehmens zusammenpasst und denjenigen Kunden Bequemlichkeit bietet, die ihre Portfolios in einer Brokerbeziehung diversifiziert haben.

Grayscale Ethereum Mini Trust (ETH)

Verwaltetes Vermögen: 3,32 Milliarden Dollar

Aktienkurs: 42,32 $

Jahresrendite bis heute: 34 %

Der Mini Trust bietet Exponierung zu Ethereum mit niedrigeren Kostenquoten im Vergleich zum ursprünglichen Grayscale Trust und stellt damit eine große Wette für diejenigen dar, die mit einem Budget investieren möchten.

Ethereum-ETF-Vergleichstabelle

| Name | Anbieter | Typ | Verwaltetes Vermögen (geschätzt) | Gebühren | Region |

|---|---|---|---|---|---|

| iShares Ethereum Trust ETF | BlackRock | Spot | 17.253,60 Mio. $ | 0,25 % | USA |

| Grayscale Ethereum Trust ETF | Grayscale | Spot | 4.972,54 Mio. $ | 2,50 % | USA |

| Fidelity Ethereum Fund ETF | Fidelity | Spot | 3.731,25 Mio. $ | 0,25 % | USA |

| Grayscale Ethereum Mini Trust ETF | Grayscale | Spot | 3.315,43 Mio. $ | 0,15 % | USA |

| 2x Ether ETF | ProShares | Gehebelt | 2.936,53 Mio. $ | 0,95 % | USA |

| ProShares Ultra Ether ETF | ProShares | Gehebelt | 725,23 Mio. $ | 0,95 % | USA |

| Bitwise Ethereum ETF | Bitwise | Spot | 598,18 Mio. $ | 0,20 % | USA |

| VanEck Ethereum ETF | VanEck | Spot | 291,99 Mio. $ | 0,20 % | USA |

| Hashdex Nasdaq Crypto Index US ETF | Hashdex | Diversifiziert | 153,79 Mio. $ | 0,85 % | USA |

| ProShares UltraShort Ether ETF | ProShares | Invers | 80,18 Mio. $ | 0,95 % | USA |

Risikobewertung für Krypto-ETF-Investitionen

Digitale Asset-ETFs stellen ein einzigartiges Risikoprofil dar, das sorgfältig abgewogen und analysiert werden muss, bevor eine Kaufentscheidung getroffen wird. Relevante akademische Literatur und regulatorische Ratschläge haben einige Schlüsselfaktoren für Investoren identifiziert:

Preisvolatilitätsanalyse

Kryptowährungsmärkte haben eine weitaus höhere Preisvolatilität als traditionelle Anlageklassen. Quantitativ hat die realisierte 365-Tage-Volatilität von Bitcoin in den letzten fünf Jahren irgendwo zwischen 65 % und 85 % gelegen, während der S&P 500 Index seine Zahlen zwischen 15 % und 25 % beobachtet hat. In dieser Hinsicht wird fast ähnliche Volatilität bei Ethereum beobachtet, obwohl zusätzliche Variationen aufgrund von Netzwerk-Upgrade-Zyklen und DeFi-Aktivitäten entstehen.

Das regulatorische Umfeld

Die bundesstaatliche Aufsicht entwickelt sich weiter, während Behörden Kryptowährungsrahmen entwickeln. Die Commodity Futures Trading Commission klassifiziert Bitcoin und Ether als Rohstoffe, während die SEC ETF-Strukturen durch bestehende Investmentgesellschaftsregelungen verwaltet. Fondsoperationen, zusammen mit Verwahrungsanforderungen und steuerlicher Behandlung, werden von kommenden regulatorischen Änderungen beeinflusst.

Cyber- und operationale Risiken

Sie bedrohen jeden Aspekt der Verwahrung von Vermögenswerten. Die heutige digitale Asset-Verwahrung beinhaltet ein hohes Maß an technischer Komplexität, das in der Verwahrung traditioneller Wertpapiere fehlt. Ein qualifizierter Verwahrer muss sicherstellen, dass der private Schlüssel sicher ist, Mehrfachsignaturverfahren verwendet und die unter Verwahrung stehenden Vermögenswerte gesichert sind. Obwohl institutionelle Verwahrung sehr gereift ist, bleiben operationale Risiken höher als bei traditionellen Anlageklassen.

Konzentrationseffekte

Die Ein-Asset-ETFs bieten keine Form der Diversifikation innerhalb der Kryptomärkte. Da Bitcoin und Ethereum während Marktstresszeiten im Allgemeinen korrelieren, bietet die Annahme solcher Strategien sehr wenig Diversifikationsrisiko im Vergleich zu Multi-Asset-Strategien.

Die steuerliche Behandlung

ETF-Strukturen führen zu normalen Kapitalgewinnen und Dividendenausschüttungen, die auf Formular 1099-DIV erscheinen. Der Steuerberichtsprozess wird durch diese Methode einfacher als beim direkten Halten von Kryptowährung, aber Steuerzahler müssen sich bewusst sein, dass das Timing von Steuerereignissen unterschiedlich sein kann.

Vollständige Liste von Krypto-ETFs und Portfolioallokationsstrategie

Das vollständige Krypto-ETF-Verzeichnis zeigt alle Bitcoin- und Ethereum-Investmentfonds, die für den Handel an großen Börsen zugelassen sind. Finanzfachleute, die Krypto-ETFs bewerten, raten Investoren, ihre Kryptowährungsbeteiligungen zwischen 5 % und 10 % ihres gesamten Portfolios zu halten, da diese Anlageklasse unvorhersehbare Preisbewegungen zeigt.

Die besten Krypto-ETFs 2025 liefern mehrere Vorteile im Vergleich zu direkten Investitionen in Kryptowährungen:

– Professionelle Verwahrung eliminiert die Anforderungen an das Private-Key-Management

– Regulierte Aufsicht durch etablierte ETF-Strukturen

– Vereinfachte Steuerberichterstattung über Standard-1099-Formulare

– Zugänglichkeit über traditionelle Brokerkonten

Gehebelte Krypto-ETFs und kommende Entwicklungen

Der aktuelle Markt für Spot-Krypto-ETFs bietet Exponierung gegenüber einzelnen Vermögenswerten, aber Regulierungsbehörden prüfen weiterhin gehebelte Krypto-ETFs zur Genehmigung. Die Produkte würden Derivatstrategien verwenden, um Kryptowährungspreisänderungen zu verstärken, was tägliche Renditen von 2x bis 3x erzeugen könnte. Investoren, die ihre Positionen langfristig halten wollen, sollten gehebelte Krypto-ETFs vermeiden, da sie zusätzliches Risiko tragen.

Regulierer evaluieren nun mehrere neue Krypto-ETFs, darunter Multi-Asset-Kryptofonds und sektorspezifische Produkte, die sich auf DeFi-Token konzentrieren. Diese neuen Produkte würden die aktuellen Bitcoin- und Ethereum-Krypto-ETF-Angebote erweitern, doch bleiben Genehmigungsdaten unsicher.

Über diese Analyse

Methodik: Basierend auf SEC Form N-Q Verwahrungsberichten, Fondsprospekten und Finanzdaten, die von Morningstar Direct und Bloomberg verifiziert wurden. Leistung spiegelt die NAV-Berechnungen der Fondsadministratoren wider.

Expertise: Durchgeführt von CFA-zertifizierten Forschern mit institutioneller Krypto-Management-Erfahrung, einschließlich Verwahrung und Blockchain-Sicherheitsbewertungen.

Datenquellen: SEC EDGAR, Fonds-Investor Relations, Coinbase Institutional und verifizierte Börsendaten (NYSE Arca, Nasdaq).

Einschränkungen: Krypto handelt 24/7, aber ETFs folgen Börsenhandelszeiten, was Prämien-/Abschlagwerte beeinflusst. Vergangene Leistung ist kein Indikator für zukünftige Ergebnisse.

Haftungsausschluss: Alle Materialien auf dieser Seite dienen nur zu Informationszwecken. Keines der Materialien sollte als Anlageberatung interpretiert werden. Bitte beachten Sie, dass trotz der Art vieler Materialien, die auf dieser Website erstellt und gehostet werden, HODLFM.DE keine Finanzreferenzressource ist und die Meinungen von Autoren und anderen Mitwirkenden ihre eigenen sind und nicht als finanzielle Beratung aufgefasst werden sollten. Wenn Sie eine solche Beratung benötigen, empfiehlt HODLFM.DE dringend, sich an einen qualifizierten Fachmann der Branche zu wenden.